【BT财报瞬析】三峡能源2023年财报:稳健增长下的挑战与机遇

中国三峡新能源(集团)股份有限公司(股票代码:600905),作为国内新能源领域的领军企业,在2023年度继续发挥其核心优势,实现了整体业绩的稳健增长。公司紧跟国家战略,大力推进陆上新能源规模化开发,形成了基地滚动开发格局,并在报告期内取得了显著成果。

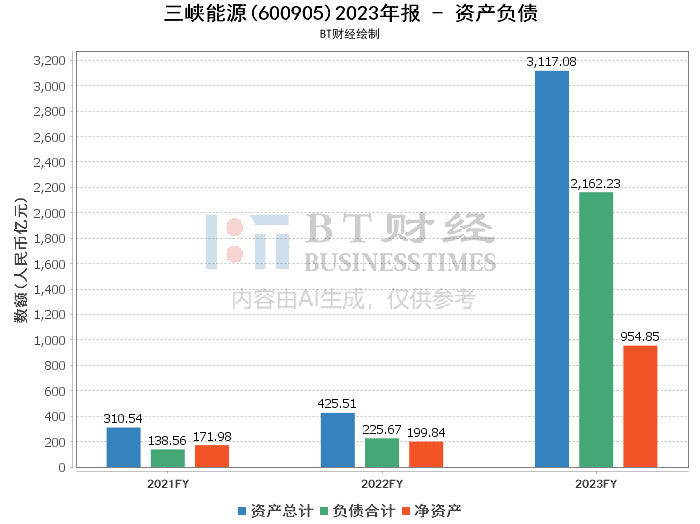

从资产角度看,公司总资产规模达到3117.08亿元,较期初增长了18.82%,显示出公司在扩大经营规模和增强实力方面的积极态势。然而,负债总额也相应增加至2162.23亿元,期末资产负债率为69.37%,略高于期初的66.41%,这意味着公司在追求增长的同时,也需要关注财务结构的稳健性。

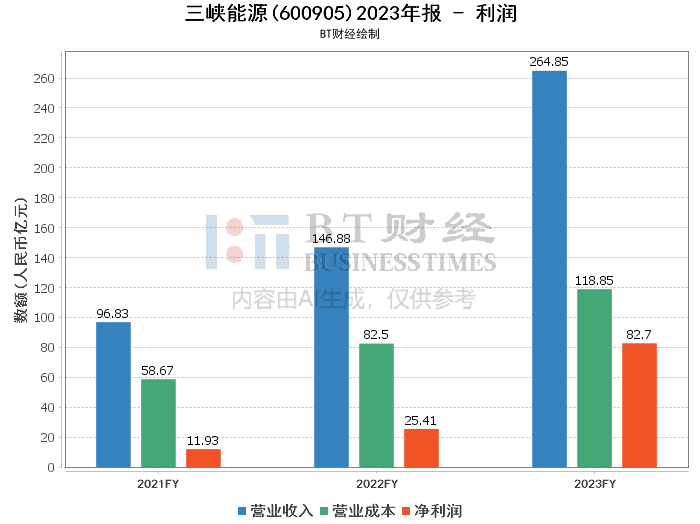

在盈利能力方面,公司实现营业收入264.85亿元,同比增长11.23%,主要得益于新项目投产发电带来的发电量增加。归属于上市公司股东的净利润(归母净利润)为71.81亿元,同比微增0.94%,增速低于营业收入,这主要是由于新并网项目折旧及运营成本上升、安全生产费用计提以及参股企业盈利水平波动等多重因素共同作用的结果。此外,扣除非经常性损益后的净利润同比下降了2.39%,暴露出公司在盈利质量方面还有待提升。

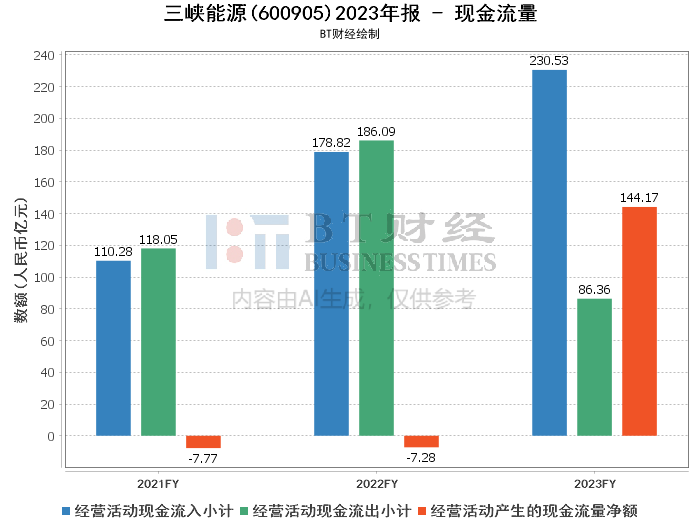

经营活动产生的现金流量净额为144.17亿元,同比下降了14.23%,这主要是受到新能源项目可再生能源电价附加回收金额减少的影响。尽管如此,公司的现金流入和流出结构仍然保持相对健康,显示出较强的现金流管理能力。

在投资活动方面,由于公司并网装机规模的大幅增加,资金支出也相应增加,导致投资活动产生的现金流量净额有所变化。同时,为了多渠道筹措资金保障项目资金需求,公司筹资活动现金流量也呈现出较大幅度的增长。

分行业来看,风力发电和光伏发电作为公司的主营业务,其营业收入和营业成本均有所增长,但毛利率却出现了不同程度的下降。这提示公司在未来发展中需要更加注重成本控制和盈利能力的提升。水力发电业务虽然占比不大,但也同样面临着营收下滑和毛利率下降的困境。

地区分布上,各地区的营业收入和营业成本变动不一,其中西南及华南地区的毛利率下降幅度最大,这可能与当地市场竞争激烈或成本上升有关。公司需要针对不同地区的实际情况制定更加精细化的运营策略。

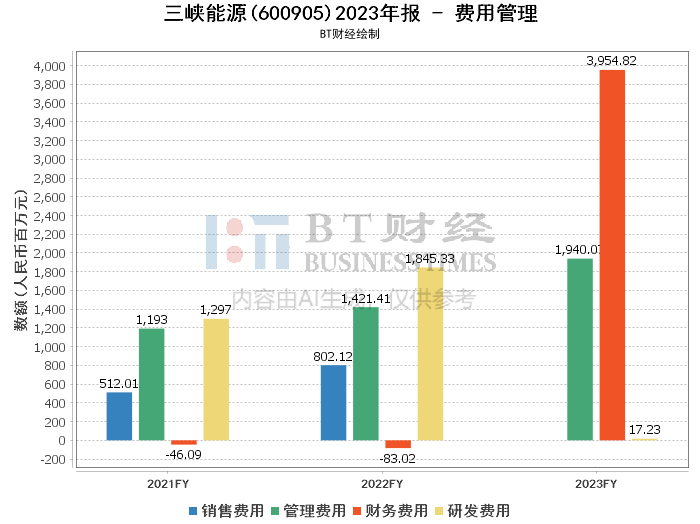

管理费用和研发费用的增加反映了公司在加强内部管理和创新投入方面的决心。然而,财务费用的大幅减少则主要得益于项目综合融资成本的降低。这些费用的变化情况在一定程度上体现了公司经营策略的调整和优化。

综合来看,三峡能源在2023年度实现了整体业绩的稳健增长,但同时也暴露出一些问题和挑战。未来,公司需要在保持规模扩张的同时,更加注重财务结构的稳健性和盈利能力的提升。同时,还需要针对不同地区和行业的实际情况制定更加精细化的运营策略,以应对市场变化和竞争压力。对于投资者而言,建议关注公司的长期发展战略和盈利能力变化趋势,做出谨慎的投资决策。

本文仅代表分析师本人或者分析师在AI分析基础上作出的判断,并不能作为任何投资指标,也不构成任何投资建议。本文初衷是帮助投资人以最直观、最快速的方式,用最专业的视角对资本市场数据进行分析与研判。