【大宗·期货】期货橱窗 | 铜铝锌观望情绪较重,碳酸锂看跌情绪浓厚

中国金属矿业经济研究院 宋歆欣

五矿期货有限公司 李立勤 卢品先

来源:

五矿经济研究院

根据中国金属矿业经济研究院创立的“至简交易”投资理论体系,期货市场和现货市场拥有各自不同基本面。本文聚焦铜、铝、锌、碳酸锂期权市场研究,通过分析隐含波动率、行权价、成交额PCR和持仓量PCR等期权市场基本面,跟踪价格走势和市场预期变化。10月,沪铜短期价格反弹,短期看涨情绪略有恢复,期权短线交易偏向逢低做多,市场预期11月主要在67000-69000元/吨窄幅震荡;沪铝价格上涨受阻上方压力位,市场情绪偏中性,期权短线交易偏向逢低做多,预期11月主要在18400-19500元/吨运行;沪锌价格反弹至震荡区间上沿,市场观望情绪增强,期权短线交易偏向逢低做多,预期11月主要在20200-22000元/吨运行;碳酸锂价格处于下跌趋势,市场看跌情绪浓厚,期权短线交易偏向逢高做空,预期年底价格难以突破18万元/吨。

一、沪铜价格反弹,看涨情绪略有恢复

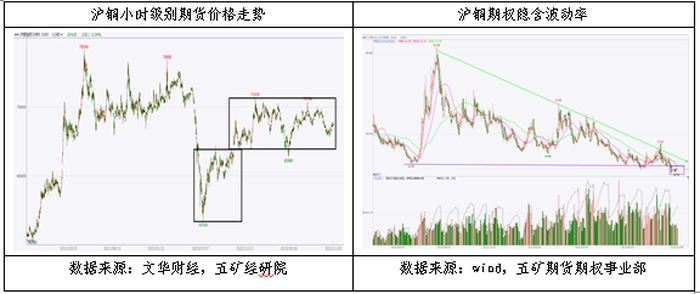

沪铜期权隐含波动率低位波动,延续震荡行情概率较高。10月,沪铜价格在65000-68000元/吨高位宽幅震荡,沪铜期权隐含波动率在7月至10月连续四个月维持低位波动。11月7日,沪铜期权隐含波动率报收于12.68%,位于历史低位附近,市场认为铜价出现趋势性行情概率较低,高位震荡概率较高。

图1:沪铜期权隐含波动率低位波动

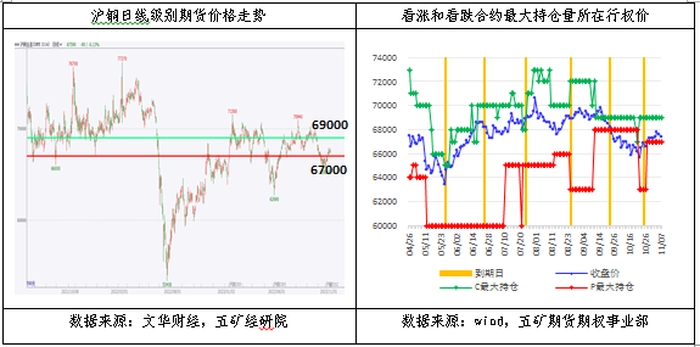

期权市场预期铜价11月主要在67000-69000元/吨窄幅震荡。从沪铜期权最大持仓量所在行权价来看,11月7日,cu2312合约看跌期权最大持仓量所在行权价为67000元/吨,期权费460元/吨,看涨期权最大持仓量所在行权价为69000元/吨,期权费140元/吨,市场预期11月铜价主要在67000-69000元/吨运行。11月7日,cu2401合约看跌期权最大持仓量所在行权价为62000元/吨,期权费100元/吨,看涨期权最大持仓量所在行权价为72000元/吨,期权费82元/吨,市场预期12月铜价主要在62000-72000元/吨运行。对比cu2312和cu2401两个合约期权持仓,市场预期短期铜价窄幅震荡,中期高位宽幅震荡。

图2:期权市场预期铜价11月主要在67000-69000元/吨窄幅震荡

持仓量PCR位于1.00以上且同比回升,反映短期看涨情绪略有恢复。11月7日,看跌持仓量49651张,较上月同期减少172张;看涨持仓量33054张,较上月同期减少2226张;持仓量PCR收于1.50,位于1.00多空情绪临界值以上,反映在铜价处于66000元/吨附近时情绪面偏多;卖出看涨期权持仓量同比减少,导致持仓量PCR数值较上月同期回升0.09,反映看涨情绪略有恢复。

成交额PCR逐渐回落,看涨期权成交更为活跃。11月7日,看跌成交额3480万元,看涨成交额4480万元,成交额PCR收于0.78,较上月同期大幅度下降0.97,反映伴随铜价逐渐反弹回升,看涨期权成交更为活跃,期权短线交易偏向逢低做多。

图3:持仓量PCR同比回升,成交额PCR逐渐回落

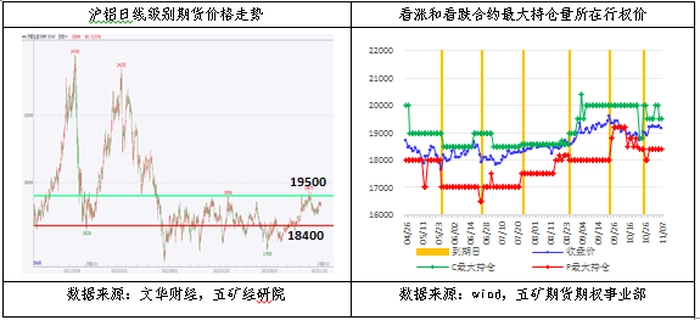

二、沪铝受阻上方压力位,市场情绪偏中性

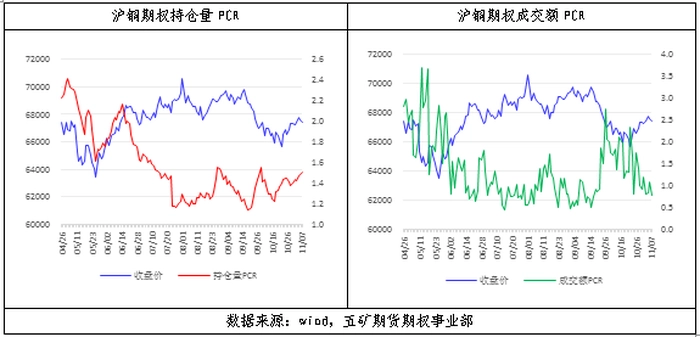

沪铝期权隐含波动率低位波动,延续宽幅震荡概率较高。9月至10月,沪铝向上挑战17000-19500元/吨震荡区间上沿压力位,受阻回落。11月7日,沪铝期权隐含波动率报收于10.22%,维持在历史较低水平窄幅波动,市场对铝价向上突破并形成趋势性上涨的预期并不强烈,维持宽幅震荡概率较高。

图4:沪铝期权隐含波动率低位波动,延续宽幅震荡概率较高

期权市场预期铝价11月主要在18400-19500元/吨窄幅震荡。从沪铝期权最大持仓量所在行权价来看,11月7日,al2312合约看跌期权最大持仓量所在行权价为18400元/吨,期权费5元/吨,看涨期权最大持仓量所在行权价为19500元/吨,期权费66元/吨,市场预期11月铝价主要在18400-19500元/吨运行。11月7日,al2401合约看跌期权最大持仓量所在行权价为18100元/吨,期权费21元/吨,看涨期权最大持仓量所在行权价为18900元/吨,期权费392元/吨,市场预期12月铝价主要在18100-19300元/吨运行。对比al2312和al2401两个合约期权持仓,市场预期铝价震荡运行且重心下移概率较高。

图5:期权市场预期铝价11月主要在18400-19500元/吨窄幅震荡

持仓量PCR位于1.00附近,反映短期市场情绪偏向中性。11月7日,看跌持仓量47945张,较上月同期增加2945张;看涨持仓量51212张,较上月同期增加7765张;持仓量PCR收于0.94,位于1.00多空情绪临界值,短期市场情绪偏中性;卖出看涨期权持仓量同比增加较多,导致持仓量PCR较上月同期下降0.10,反映在价格逼近上方压力位时,看跌情绪略有增加。

成交额PCR快速下降,看涨期权成交更为活跃。11月7日,看跌成交额1528万元,看涨成交额2916万元,成交额PCR急速下降至0.52,期权短线交易偏向逢低做多。

图6:持仓量PCR位于1.00附近,成交额PCR快速下降

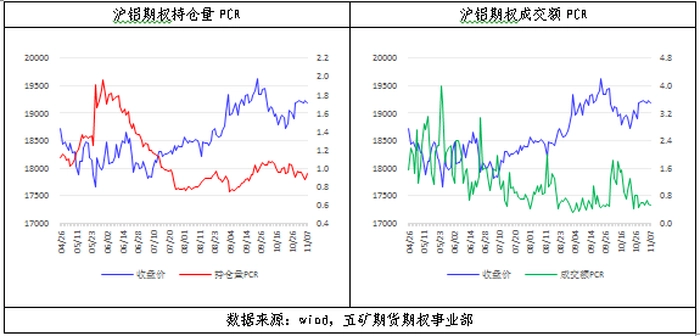

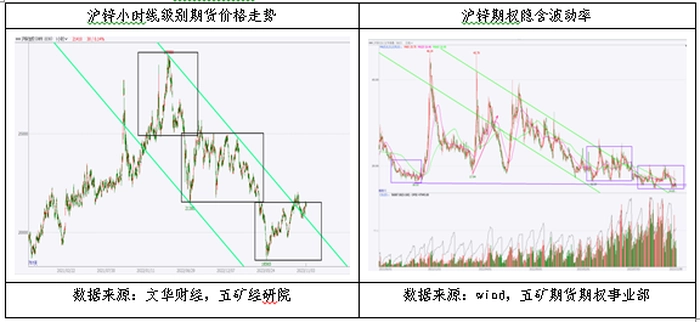

三、锌价反弹至震荡区间上沿,市场观望情绪增强

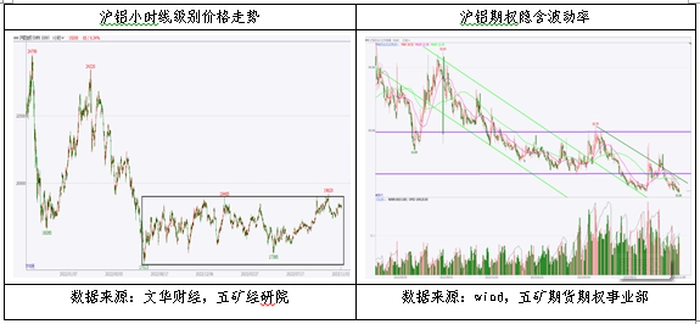

沪锌期权隐含波动率低位波动,市场保持观望。9月至10月,沪锌二次探底位置较此前明显回升,并且逐渐走出下跌通道,但反弹受阻上方压力位未能突破,继续观察短期上涨动能。沪锌期权隐含波动率维持一个月以来历史较低位置水平窄幅波动,11月7日报收于15.13%,反映市场对锌价后市走势保持观望。

图7:沪锌期权隐含波动率低位波动,市场保持观望

期权市场预期锌价11月主要在20200-21800元/吨窄幅震荡。从沪锌期权最大持仓量所在行权价来看,11月7日,zn2312合约看跌期权最大持仓量所在行权价为20200元/吨,期权费9元/吨,看涨期权最大持仓量所在行权价为21600元/吨,期权费243元/吨,市场预期11月锌价主要在20200-21800元/吨运行。11月7日,zn2401合约看跌期权最大持仓量所在行权价为20000元/吨,期权费48元/吨,看涨期权最大持仓量所在行权价为22000元/吨,期权费265元/吨,市场预期12月锌价主要在20000-22000元/吨运行。对比zn2312和zn2401两个合约期权持仓,市场预期锌价下方存在一定支撑力量,重心上移概率较高。

图8:期权市场预期锌价11月主要在20200-21800元/吨窄幅震荡

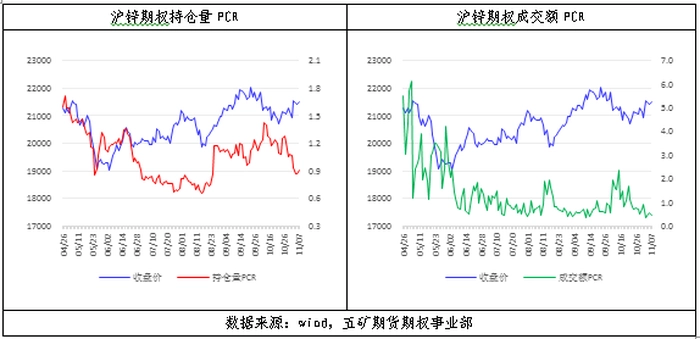

持仓量PCR位于1.00以下且同比回落,反映短期观望情绪增强。11月7日,看跌持仓量20718张,较上月同期减少3756张;看涨持仓量22838张,较上月同期增加2377张;持仓量PCR收于0.91,位于1.00多空情绪临界值以下,反映市场情绪面偏中性;卖出看跌期权持仓量同比减少,卖出看涨期权持仓量同比增加,导致持仓量PCR数值较上月同期下降0.29,反映价格逼近震荡区间上沿后,看涨情绪有所抑制,观望情绪增强。

成交额PCR逐渐下行,看涨期权成交更为活跃。11月7日,看跌成交额1573万元,看涨成交额3882万元,成交额PCR报收于0.41,较上月同期小幅下降0.14,期权短线交易偏向逢低做多。

图9:持仓量PCR位于1.00以下且同比回落,成交额PCR小幅下降

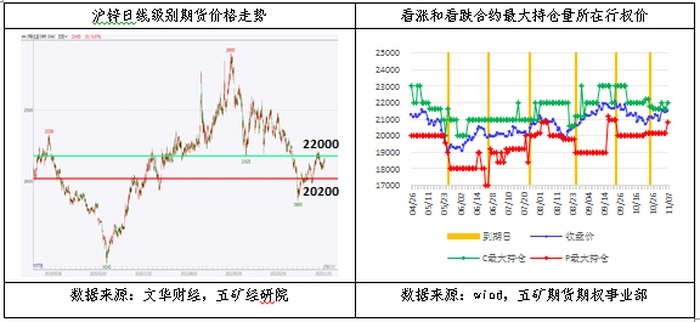

四、碳酸锂价格处于下跌趋势,市场看跌情绪浓厚

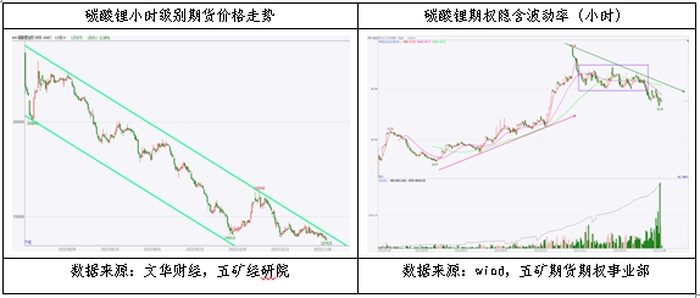

碳酸锂期权隐含波动率处于较高位置,短期存在剧烈波动风险。7月25日上市以来,碳酸锂价格处于持续下跌通道,10月跌幅有所缓解,11月延续弱势下行,跌破9月最低点145000元/吨。碳酸锂期权隐含波动率自上市以来不断快速上升,10月达到上市以来最高值48%,近期有所回落。11月7日,碳酸锂期权隐含波动率报收于42.73%,仍处于上市以来相对较高位置,市场认为碳酸锂价格存在较大波动风险。

图10:碳酸锂期权隐含波动率处于较高位置,短期存在剧烈波动风险

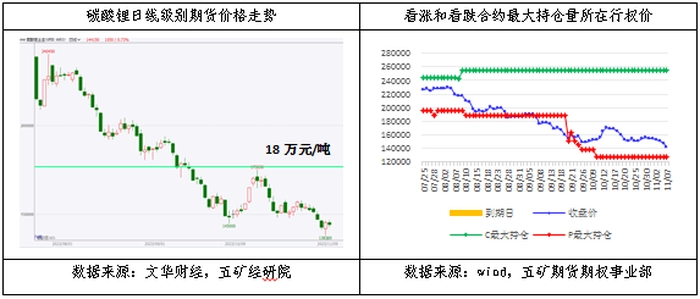

期权市场预期年底碳酸锂价格难以突破18万元/吨。从碳酸锂期权最大持仓量所在行权价来看,看涨期权所在行权价维持在较高位置,而看跌期权所在行权价不断下移。11月7日,LC2401合约看跌期权最大持仓量所在行权价为12.8万元/吨,是有市场成交量的最低可交易价格,期权费1250元/吨,看涨期权较大持仓量所在行权价为18万元/吨、20万元和25.6万元/吨,期权费分别是220元/吨、60元/吨和40元/吨,市场预期年底碳酸锂价格难以突破18万元/吨。

图11:期权市场预期碳酸锂价格

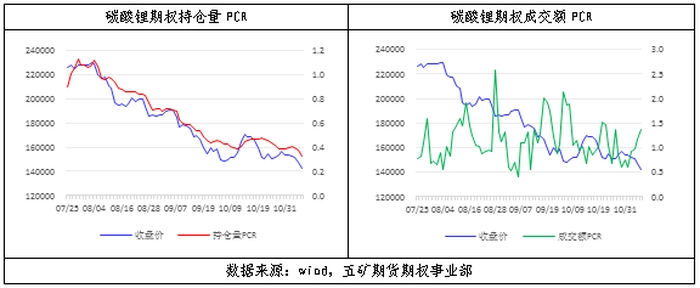

持仓量PCR位于0.50以下且继续回落,短期看空情绪浓厚。11月7日,看跌期权持仓量21332张,较上月同期增加11691张;看涨期权持仓量64761张,较上月同期大幅增加41151张;持仓量PCR收于0.33,较上月同期0.41下降0.08,位于0.50以下,反映市场空头情绪相当浓厚;卖出看涨期权持仓量同比大幅度增加,导致持仓量PCR数值快速下降至0.40以下,空头情绪增强。

成交额PCR快速上升,看跌期权成交额更为活跃。11月7日,看跌成交额4106万元,看涨成交额2974万元,成交额PCR报收于1.38,较上月同期大幅度上升0.33,反映伴随着碳酸锂价格持续下跌,看跌期权成交量更为活跃,期权短线交易偏向逢高做空。

图12:持仓量PCR位于0.50以下且继续回落,成交额PCR大幅回升

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦