【大宗·期货】期货橱窗|锌看涨情绪显著增强,铜铝多空情绪平衡

中国金属矿业经济研究院 宋歆欣

五矿期货有限公司 李立勤 卢品先

来源:

五矿经济研究院

(摄影:蒋馨晨)

根据五矿经济研究院创立的“至简交易”投资理论体系,期货市场和现货市场拥有各自不同基本面。本文聚焦铜、铝、锌期权市场研究,通过分析隐含波动率、行权价、成交额PCR和持仓量PCR等期权市场基本面,跟踪价格走势和市场预期变化。9月,沪铜持仓量PCR处于年内低位,成交额PCR低位震荡,看涨情绪尚未增强;沪铝持仓量PCR低位震荡,成交额PCR下降,多头情绪增强,但未形成趋势性上涨预期;沪锌持仓量PCR回升至多空分界线1以上,成交额PCR低位回落,看涨情绪增强。10月,期权市场预期沪铜在67000-71000元/吨运行,沪铝在18000-20000元/吨运行,沪锌在20000-23000元/吨运行。

一、沪铜看涨情绪尚未增强,10月大概率在67000-71000元/吨运行

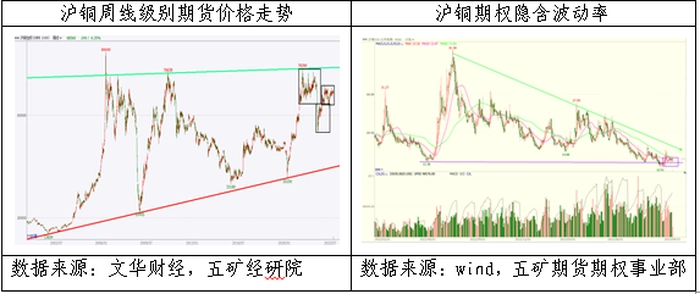

沪铜期权隐含波动率低位震荡,市场认为铜价维持高位震荡概率较高。9月,沪铜价格继续在66000-71000元/吨高位震荡运行,期权隐含波动率自6月底持续下降,8月底创历史新低12.87%,9月维持低位震荡,9月14日报收于15.83%,市场认为铜价出现趋势性行情概率较低,高位震荡概率较高。

图1:沪铜价格高位震荡,期权隐含波动率低位震荡

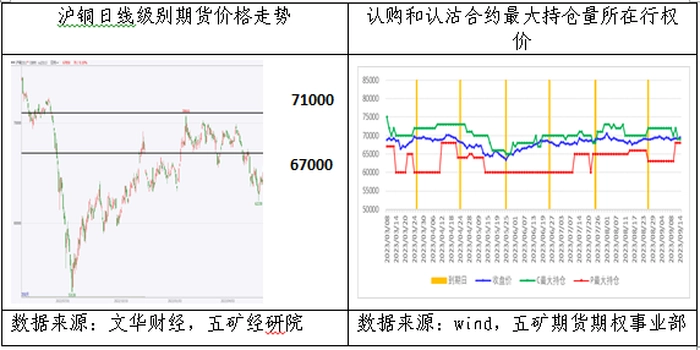

期权市场预期铜价10月大概率在67000-71000元/吨运行。从沪铜期权最大持仓量所在行权价来看,9月22日认沽期权最大持仓量所在行权价为68000元/吨,期权费1006元/吨;认购期权较高持仓量所在行权价区间为69000-71000元/吨,期权费200-500元/吨。综合考虑行权价和期权费,市场预期10月铜价主要在67000-71000元/吨运行。

图2:期权市场预期铜价10月大概率在67000-71000元/吨运行

持仓量PCR处于年内低位,成交额PCR低位震荡,看涨情绪尚未增强。今年以来,持仓量PCR始终处于1.00以上,看涨情绪强于看跌情绪。7月底,持仓量PCR跌至最低点1.16,8月底反弹回升至1.55,9月出现连续三周回落。9月14日,认沽持仓量53610张,较上月同期减少718张;认购持仓量43817张,较上月同期增加716张;持仓量PCR收于1.22,较上月同期下降0.04,市场看涨情绪尚未增强。沪铜期权成交额PCR维持低位震荡,9月14日认沽成交额3948万元,认购成交额5672万元,成交额PCR收于0.70,市场看涨情绪略强于看跌,但预期出现趋势性行情概率较低。

图3:持仓量PCR处于年内低位,成交额PCR低位震荡

二、沪铝多空情绪基本持平,10月大概率在18000-20000元/吨运行

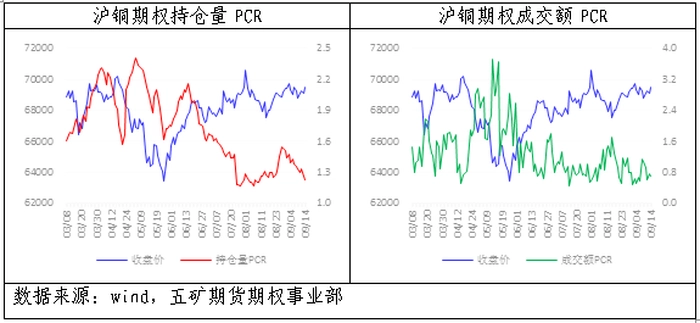

沪铝期权隐含波动率低位反弹但仍处低位,市场对铝价形成趋势性上涨预期并不强烈。8月中旬至9月中旬,沪铝价格持续上涨,挑战17000-19500元/吨长期震荡区间上沿压力位。9月14日,沪铝期权隐含波动率报收于14.38%,较8月底最低点10.3%略有反弹但仍处低位,表明伴随铝价反弹至长期震荡区间上沿,市场对铝价向上突破并形成趋势性上涨尚未形成强烈预期。

图4:沪铝期货隐含波动率低位反弹

期权市场预期铝价10月大概率在18000-20000元/吨运行。从沪铝期权最大持仓量所在行权价来看,9月22日认沽期权较高持仓量所在行权价有19200元/吨和18000元/吨,期权费分别是210元/吨和11元/吨,认购期权最大持仓量所在行权价为20000元/吨,行权费146元/吨,市场预期铝价10月波动范围主要在18000-20000元/吨,下方支撑点位维持不变,上方压力点位较8月上移。

图5:期权市场预期铝价短期大概率在18000-20000元/吨运行

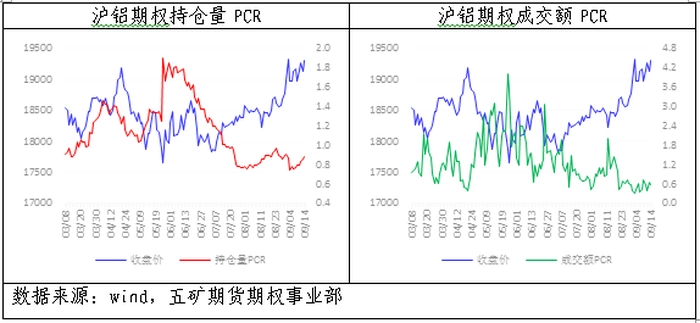

多头情绪增强,但未形成趋势性上涨预期。伴随沪铝价格震荡上行,成交额PCR温和上涨,买入看跌期权成交额回落,买入看涨期权成交额回升。9月14日,认沽成交额1866万元,认购成交额3228万元,成交额PCR下降至0.58,表明多头情绪增强。8月至9月中旬,沪铝持仓量PCR在0.8-1之间低位震荡。9月14日,认沽持仓量66199张,较上月同期增加10969张;认购持仓量75358张,较上月同期增加10634张;持仓量PCR上升至0.88,较上月同期上升0.02。由于卖出看涨期权持仓量并未明显降低,表明市场尚未形成趋势性上涨预期。

图6:持仓量PCR低位震荡,成交额PCR下降

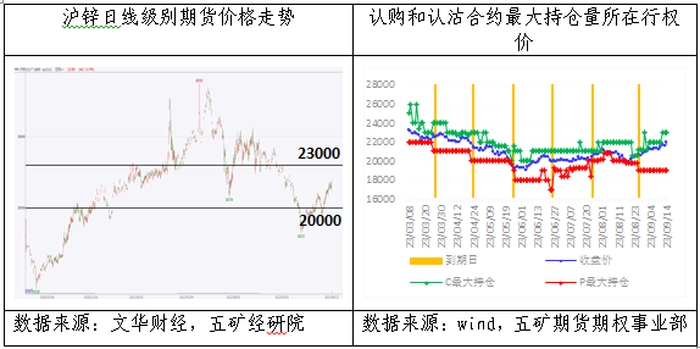

三、沪锌看涨情绪增强,10月大概率在20000-23000元/吨运行

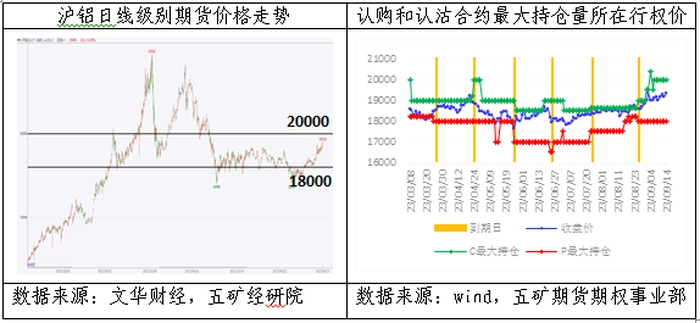

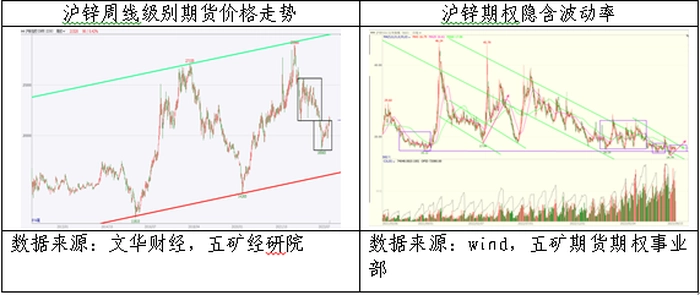

沪锌期权隐含波动率低位波动。8月至9月,沪锌二次探底位置较此前明显回升,已逐步走出下跌通道。伴随沪锌价格上涨,9月14日期权隐含波动率报收于18.58%,在历史低位窄幅波动。

图7:沪锌价格逐渐走出下跌通道,期权隐含波动率低位波动

期权市场预期锌价10月大概率在20000-23000元/吨运行。从沪锌期权最大持仓量所在行权价来看,9月22日认沽期权最大持仓量所在行权价为20000元/吨,期权费41元/吨,认购期权较高持仓量所在行权价为23000元/吨和22000元/吨,期权费分别是92元/吨和340元/吨,支撑和压力点位小幅上移。

图8:期权市场预期锌价10月大概率在20000-23000元/吨运行

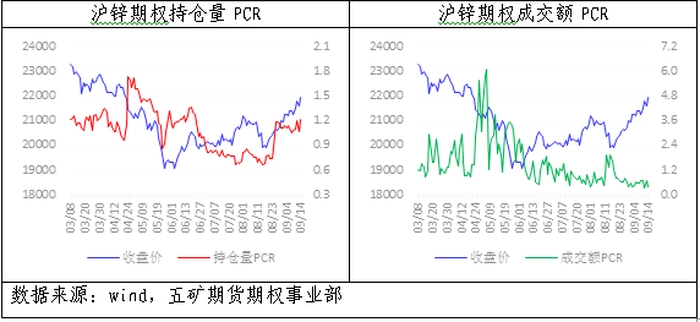

沪锌看涨情绪增强。沪锌持仓量PCR自8月中旬跌至最低0.66,触底回升至多空分界线1.00以上,看涨情绪回升。9月14日,认沽持仓量38483张,较上月同期增加15749张;认购持仓量31925张,较上月同期增加1333张;卖出看跌期权持仓量明显增加,持仓量PCR持续上升并报收于1.21,较上月同期大幅上涨0.47,期权市场看涨情绪增强。9月沪锌成交额PCR低位窄幅波动下降,市场买入看涨期权成交额大幅上升,多头情绪较强。9月14日,认沽成交额2964万元,认购成交额7564万元,成交额PCR报收于0.39。

图9:持仓量PCR回升至多空分界线1以上,成交额PCR低位回落

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦