【大宗·期货】期货橱窗 | 多头拉升受阻前期高点,铜价未能走出下跌通道

中国金属矿业经济研究院 宋歆欣

五矿期货有限公司 钟靖

来源:

五矿经济研究院

(摄影:宋金彦)

根据五矿经济研究院创立的“至简交易”投资理论体系,期货市场和现货市场拥有各自不同基本面。本栏目聚焦期货市场基本面研究,重点分析期货市场资金博弈与价格走势。7月中旬至8月中旬,多头资金拉升铜价受阻前期高点,之后多头撤离导致价格回落至原点。国内主力和国际金融资本大幅收缩多头敞口规模。铜价上涨动能不足,未能走出下跌通道。

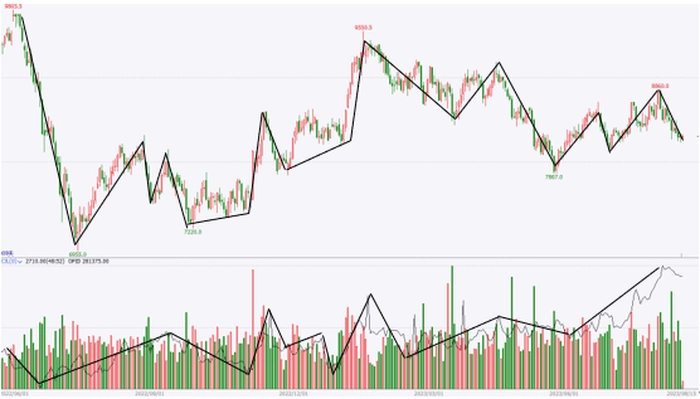

一、多头增仓拉升价格至前期高点受阻,撤离后价格重回“起点”

沪铜盘面,7月下旬多头增仓拉升价格至前期高点附近受阻,8月中下旬多头持续减仓带动价格重回拉升前的“起点”。伦铜盘面,7月中下旬多头持仓先降后增带动铜价小幅回落后再次反弹,至月末一度反弹至8860美元/吨,8月中上旬空头先增仓而后多头主动减仓导致价格快速回落到8200美元/吨以下。8月15日,沪铜主力合约收盘价68520元/吨,较上月同期69290元/吨下跌1.11%;伦铜收盘价8179美元/吨,较上月同期8671美元/吨下跌5.67%。

图1:多头增仓拉升价格至前期高点受阻,撤离后价格重回“起点”

|

沪铜多空博弈与价格走势 |

伦铜多空博弈与价格走势 |

|

|

|

|

资料来源:文华财经,五矿经研院 |

资料来源:文华财经,五矿期货研究中心 |

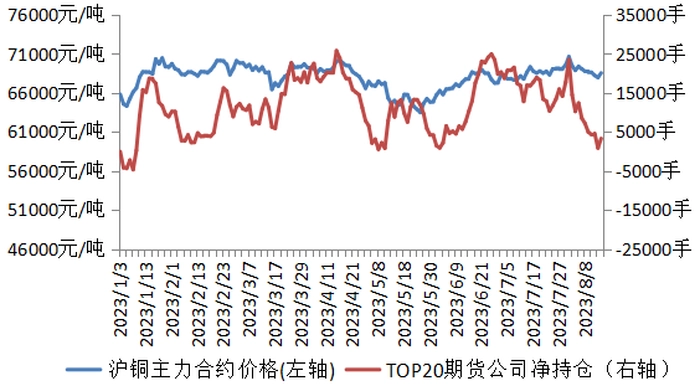

二、国内主力和国际金融资本大幅收缩多头敞口规模

8月15日,沪铜持仓量TOP20期货公司持有净多头由上月同期16700手大幅收缩至3265手。8月11日,伦铜商业机构(包括生产商、贸易商、加工商、用户等产业客户)持有净空头41159手,较上月同期空头敞口收缩18947手,投资基金持有净多头14183手,较上月同期多头敞口收缩12249手。

图2:国内主力和国际金融资本大幅收缩多头敞口规模

|

沪铜TOP20期货公司净持仓 |

伦铜商业机构净持仓 |

|

|

|

|

资料来源:上期所,五矿经研院 |

资料来源:WIND,五矿期货研究中心 |

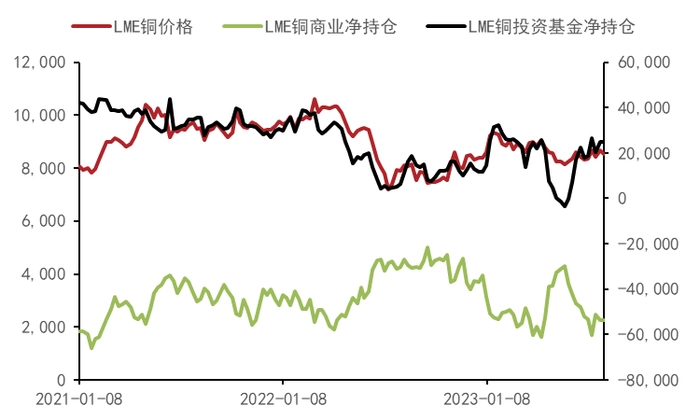

三、市场炒作风险可控

8月15日,沪铜主力合约持仓量16.5万手,一手5吨,上期所指定交割仓库铜库存5.29万吨,盘面持仓规模与交割库库存之比为15.6,处于历史均值偏高水平。8月11日,LME3个月期铜持仓28.2万手,一手25吨,库存回升至8.49万吨,月均可交割产量141万吨,未来3个月内持仓量与交易所库存和产量之和比值为1.63,综合考虑伦铜Cash/3M仍贴水,现货资源未出现明显紧张情况,市场炒作风险增加但可控。

图3:市场炒作风险可控

|

沪铜库存和盘面持仓量 |

伦铜库存和盘面持仓量 |

|

|

|

|

资料来源:WIND,五矿经研院 |

资料来源:WIND,五矿期货研究中心 |

四、铜价处在长期价格区间中部偏高位置

沪铜期货价格长期运行区间在39000-79000元/吨,伦铜期货价格长期运行区间在4800-11000美元/吨。8月15日,沪铜主力合约收盘价68520元/吨,处在长期价格区间74%分位;伦铜期货收盘价8179美元/吨,处在长期价格区间55%分位。

图4:铜价处在长期价格区间中部偏高位置

|

沪铜价格位置 |

伦铜价格位置 |

|

|

|

|

资料来源:文华财经,五矿经研院 |

资料来源:文华财经,五矿期货研究中心 |

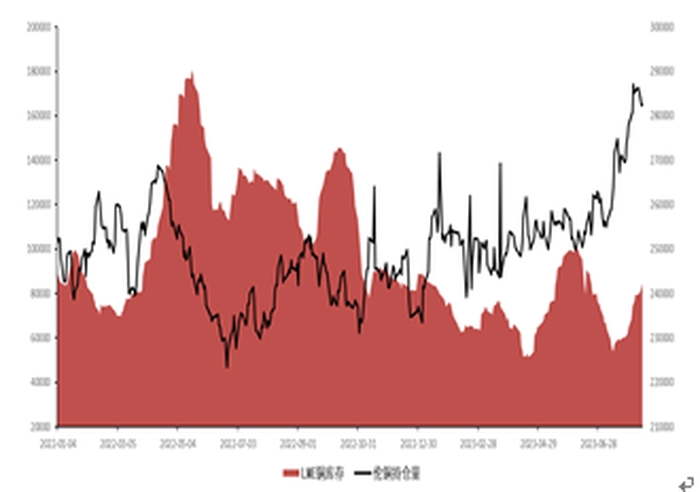

五、铜价未能走出下跌通道

7月下旬,沪铜价格短暂向上突破震荡下跌通道上沿,但受阻上方71000-71500元/吨前高压力位,上涨动能不足,重回震荡下跌通道内,在66000-71000元/吨运行;伦铜价格在7800-8900美元/吨运行,反弹受阻上方8900美元/吨,仍未能走出下跌通道。

图5:铜价未能走出下跌通道

|

沪铜15分钟K线图 |

伦铜1小时K线图 |

|

|

|

|

资料来源:文华财经,五矿经研院 |

资料来源:文华财经,五矿期货研究中心 |

六、市场对铜远期价格走势保持中性预期,近期现货资源维持宽松

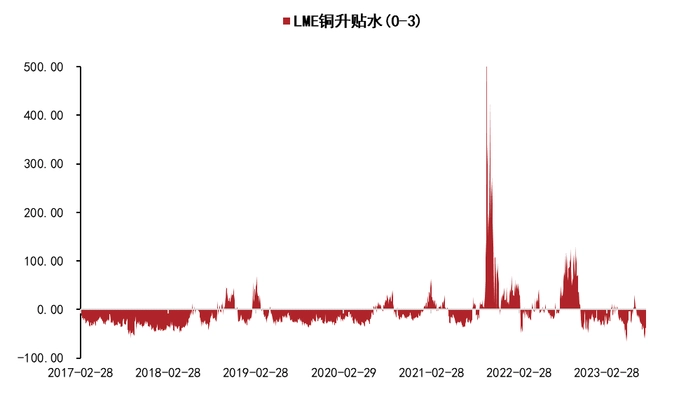

沪铜远月合约价格较近月合约小幅贴水1.7%,伦铜远月合约价格较近月合约小幅升水94.25美元/吨,国内外对远期价格走势保持中性预期。8月11日,伦铜Cash/3M贴水扩大至38.9美元/吨,较7月中旬下跌28.15美元,反映现货资源维持宽松。

图6:伦铜Cash/3M贴水38.9美元/吨反映现货资源维持宽松

资料来源:WIND,五矿期货研究中心

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦